David Tepper

David Tepper est un trader célèbre et un gestionnaire de fonds de couverture milliardaire. Il est le propriétaire de la franchise NFL des Carolina Panthers. Tepper est également le fondateur et président d’Appaloosa Management, un fonds de couverture mondial basé à Miami Beach, en Floride.

Courte biographie de David Tepper

David Alan Tepper est né à Pittsburgh, en Pennsylvanie, le 11 septembre 1957. Il est le deuxième né d’une famille de trois enfants. Son père, Harry Tepper était comptable, et sa mère Roberta une enseignante en école primaire. Il a été élevé dans une famille juive dans le quartier de Stanton Heighs, à l’est de Pittsburgh, en Pennsylvanie. Lorsqu’il était enfant, il aimait beaucoup le sport, surtout le football américain et le baseball. Il a notamment fréquenté le lycée Peabody dans le quartier de East Liberty à Pittsburgh.

Pour ce qui est de ses études supérieures, il a d’abord fréquenté l’Université de Pittsburgh où il obtient un diplôme de Licence en économie en 1978. Il commence également à investir à petite échelle sur divers marchés au cours de ses premières années d’études. Ses deux premiers investissements, financés par son père, ont été des actions sur Pennsylvania Engineering Co. Et Carrer Academies. Les deux sociétés ont fait faillite. Après avoir obtenu son diplôme à L’université de Pittsburgh, il commence à travailler chez Equibank en tant qu’analyste de crédits et de titres. En 1980, insatisfait de ce poste, il s’inscrit à l’école de commerce de l’Université Carnegie Mellon pour y suivre une formation dans le but d’obtenir un diplôme de MBA en administration industrielle (MSIA).

La carrière professionnelle de David Tepper

Après avoir obtenu son MBA en 1982, David Tepper accepte un poste au sein du service de trésorerie de l’entreprise Republic Steel dans l’Ohio. En 1984, il a été recruté par Keystone Mutual Finds à Boston, qui fait maintenant partie des Evergreen Funds.

En 1985, Goldman Sachs recrute Tepper en tant qu’analyste de crédit. En six mois, il devient le principal trader de l’entreprise et reste chez Goldamn Saschs pendant huit ans. Ses principales préoccupations étaient les faillites et les situations spéciales. On attribue à David Tepper un rôle majeur dans la survie de Goldman Sachs après le krach boursier de 1987. Il a acheté des obligations sous-jacentes dans les institutions financières « touchées par le krach », dont la valeur a monté en flèche une fois que le marché a repris. Il a supposé qu’il deviendrait un partenaire de Goldamn, mais il a été négligé, en partie parce qu’il était un rebelle difficile à contrôler et plutôt arrogant avec certains dirigeants de Goldman Sachs.

En décembre 1992, après avoir été écarté pour devenir partenaire chez Goldman Sachs à deux reprises en deux ans, David Tepper a démissionné. Il a commencé à mettre en place ses propres activités depuis un bureau dans les locaux du gestionnaire de fonds communs de placement et client de Goldam, Michael Price. Ainsi, il a investi de manière agressive son compte personnel dans l’espoir de réunir suffisamment d’argent pour créer son propre fonds.

Il a cofondé Appaloosa Management L.P. au début de l’année 1993 avec un ancien collègue de Goldman Sachs, Jack Walton. Appaloosa Management a commencé avec un capital de 57 millions de dollars. Appaloosa investit principalement dans l’endettement de sociétés en difficulté. Son premier investissement a été réalisé dans une entreprise de sidérurgie en difficulté Algoma Steel, qui était en cours de faillite. Tepper a acheté les actions d’Algoma Steel au prix de 0,20 $ et les a vendues environ 0,70 $ au cours de la même année. Au cours des six premiers mois, Appaloosa a généré des rendements de 57 % sur ses actifs. Le fonds a atteint 300 millions de dollars en 1994, 450 millions de dollars en 1995 et 800 millions de dollars en 1996.

En 2001, il a généré un rendement de 61 % en se concentrant sur les obligations en difficulté, et au quatrième trimestre de 2005, il a poursuivi ce qu’il considérait comme de meilleures opportunités parmi les 500 actions Standard & Poor’s. Depuis cette période, David Tepper réalise des gains importants année après année en investissant dans les sociétés sophistiquées, telles que MCI et Mirant. Les investissements dans Conseco et Marconi, dans les années 2000 ont également généré d’énormes profits pour les fonds de couverture.

En 2014, les actifs sous gestion de Appaloosa Management dépassent les 20 milliards de dollars.

David Tepper en chiffres

En 2009, le fonds de couverture de Tepper a gagné environ 7 milliards de dollars en achetant des actions financières en difficulté en février et mars, y compris les actions ordinaires de Bank of America à 3 dollars par action, puis en profitant de leur reprise cette année-là. Un total de 4 milliards de dollars de bénéfices est allé à la fortune personnelle de Tepper, ce qui fait de lui, le gestionnaire de fonds de couverture le plus rentable en 2009 selon le New York Times.

En 2011, Appaloosa Management a été nommé « Entreprise de l’année » par l’Institutional Hedge Fund.

En 2013, Forbes a classé David Tepper au premier rang des investisseurs en fonds de couverture, le propulsant ainsi à la 166e personne la plus riche du monde. Depuis 2013, David Tepper a toujours fait partie du top 25 des gestionnaires de fonds de couverture les plus rentables.

Depuis 2014, où sa fortune nette avait atteint les 10 milliards de dollars, sa fortune personnelle n’est plus descendue en dessous de ce chiffre.

D’ailleurs, au cours de l’année fiscale 2018, David Tepper a réalisé un bénéfice annuel de 1,5 milliards de dollars, ce qui le place à la 3e position du classement Forbes des gestionnaires de fonds de couverture qui ont réalisé le plus de bénéfices. De plus, avec une fortune personnelle évaluée à 11,6 milliards de dollars, David Tepper se classe à la 38e position dans le classement Forbes 400 de 2018. Il est également à la 138e position du classement des milliardaires de 2018 de Forbes.

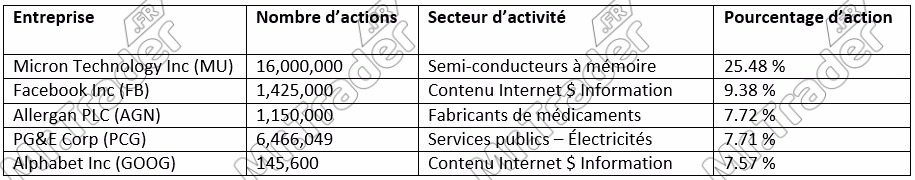

Selon les toutes dernières données de GuruFocus, les cinq positions les plus importantes du portefeuille d’actifs de Appaloosa Management représentent plus de la moitié (57,86 %) de l’intégralité du portefeuille. En outre, le portefeuille d’actions de 5,61 milliards de dollars de Tepper, composé de 36 actions, est fortement investi dans le secteur de la technologie avec une pondération de 46,55 %. Mais voici donc les 5 premières entreprises dans lesquelles Appallosa Management a investi.

Fortune personnelle de David Tepper

David Tepper mène une vie plutôt discrète. Pendant plus de deux décennies, il a vécu et élevé trois enfants dans une maison à Livingston, non loin du siège d’Appaloosa Management. Tepper a cependant fait des folies dans une magnifique maison des Hamptons. En effet, en 2011, il a acheté un manoir en bord de mer à Sagaponock pour 43,4 millions de dollars. Il a ensuite rasé la maison et l’a remplacée par un domaine de style géorgien de près de 1400 m², qui est presque aussi grand que la maison qui était là avant.

Tepper, qui était déjà partiellement propriétaire de la franchise NFL des Steelers de Pittsburgh, aurait déboursé 2,275 milliards de dollars pour l’achat de la franchise des Carolina Panthers ; une grande partie en espèce.

David Tepper est aussi un grand philanthrope. Il apporte également son soutien dans de nombreux domaines, y compris l’éducation, la lutte contre la famine et la pauvreté, la santé et les causes juives par le biais de la David Tepper Charitable Foundation. En matière d’éducation, David Tepper a notamment donné un total de 125 millions de dollars à l’Université Carnegie Mellon. Pour ce qui est de la lutte contre la famine et la pauvreté, Tepper siège au conseil d’administration de la Fondation Robin Hood. Parmi les autres bénéficiaires des dons de David Tepper dans la lutte contre la faim, citons la Banque alimentaire communautaire du New Jersey, Feeding America et la banque alimentaire des comptes de Monmouthh et Ocean.

Les préférences de trading de David Tepper

La philosophie d’investissement de David Tepper est de prendre des positions risquées, ou plus précisément des positions qui semblent risquées pour la plupart des autres traders. Bien sûr, il faut beaucoup de courage pour prendre ces positions, mais Tepper aurait déclaré :

La principale chose qui distingue Appaloosa du lot, c’est la profondeur de notre analyse et le fait que nous n’avons pas peur. SI vous examinez notre histoire au fil des ans, nous sommes généralement les premiers à nous installer dans un pays ou à suivre une opportunité donnée

Il a notamment déclaré :

Nous sommes axés sur la valeur et basés sur la performance, comme beaucoup de fonds de couverture. Mais je pense que ce qui nous différencie c’est que nous n’avons pas peur des inconvénients de différentes situations après analyse. D’autres personnes ont très peur de perdre de l’argent, ce qui les empêche d’en gagner

À travers cette philosophie, on peut dire que Tepper est un expert dans l’investissement sur les actions et les titres de créance en difficulté. Il aime acheter des entreprises qui sont au bord de la faillite. Il vendra ensuite la dette une fois que la société retrouve de la forme. Il préfère également investir dans des sociétés générant des revenus élevés. Il est également disposé à prendre des risques sur les entreprises de services publics, car il pense que le gouvernement maintiendra ce type d’entreprises à flot, car c’est généralement dans l’intérêt du public.

Les conseils de trading de David Tepper

Les marchés s’adaptent. Les gens doivent aussi s’adapter

Selon David Tepper, les gens ont tendance à extrapoler à partir du présent pour tenter de prédire l’avenir. David Tepper aime faire des paris contre des personnes qui ne croient pas que les marchés vont s’adapter et conseille aux jeunes traders de faire la même chose.

Ne nous arrêtons pas si nous sommes un peu en retrait. Ne restons pas immobiles. Continuons d’investir avec une approche disciplinée et logique

David Tepper souligne qu’il est important de reconnaître que même un excellent processus donnera parfois de mauvais résultats. Si vous envisagez de travailler pour David Tepper, vous devez rester concentré sur votre processus, plutôt que sur un résultat spécifique à court terme. Si vous faites un investissement et que les probabilités sont substantiellement en votre faveur et que vous générez une perte, cela n’est pas grave tant que votre processus a été sain.

Nous investissons dans beaucoup d’obligations que nous pouvons convertir en actions. Ce n’est pas aussi risqué que les gens le prétendent

Lorsque vous effectuez un investissement dans une dette en difficulté, votre participation peut être convertie en actions, ce qui vous donne certains droits de contrôle qui peuvent être utiles pour générer le rendement souhaité.

La clé c’est d’attendre. Parfois, la chose la plus difficile à faire est de ne rien faire

Les gens ont tendance à croire qu’il existe un prix pour l’hyperactivité. Cependant, David Tepper pense non seulement qu’il n’y a pas de prix à gagner, mais que l’hyperactivité impose des pénalités importantes. Pour cette raison, parfois rester assis sans rien faire peut être la meilleure chose à faire pour un trader. La patience est la clé, mais l’agressivité au moment opportun aussi. La combinaison de la patience avec l’agressivité semble étrange pour beaucoup de gens, mais c’est la bonne approche selon David Tepper.

Conclusion

Le nom de David Tepper est devenu, au fil des années, très bien connu dans le cercle très fermé des traders milliardaires aux États-Unis et dans le monde. Sa stratégie d’investissement qui consiste à investir dans les « entreprises en détresse » lui a permis de placer son fonds de couverture parmi l’une des entreprises les plus rentables de ces dernières années. La vie de David Tepper est une véritable success-story, car il a débuté très bas et a réussi à atteindre les sommets.