MACD

MACD ou “Mac di” est l’abréviation de Moving Average Convergence Divergence. Son nom dit tout sur l’indicateur technique, il s’agit de moyennes mobiles qui convergent et divergent suivant les fluctuations du marché.

Les traders se servent du MACD pour identifier les changements de tendance, car plus tôt l’on entre dans une tendance, plus l’on va maximiser ses gains

Dans cet article, vous verrez comment faire une analyse avec le MACD et comment mieux déceler les phénomènes cachés que sont les divergences.

Qu’est-ce que le MACD ?

Le MACD a été créé en 1970 par Gerald Appel, un gestionnaire de fonds new-yorkais. Appel est l’auteur de plusieurs livres sur les stratégies d’investissement, il est reconnu comme expert dans le monde de l’analyse technique.

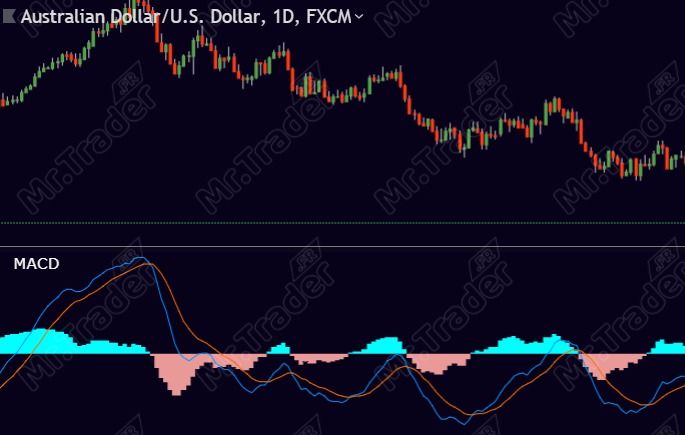

Le MACD est multifonction. En plus de montrer la force du mouvement, il permet de prévoir un changement de tendance sur un actif boursier. Le MACD est un oscillateur, sur le graphique du dollar australien contre le dollar américain (AUD/USD) en dessous, nous avons ajouté l’indicateur.

Vous pouvez voir que le MACD est un indicateur composé de plusieurs éléments : deux oscillateurs bleu et orange ainsi qu’un histogramme qui varie du vert claire au rose claire. Voyons pourquoi Appel a créé cette combinaison étrange.

Le schéma suivant montre les noms des différents éléments qui constituent le MACD.

Vous vous demandez probablement que font les moyennes mobiles sur le graphique. Le MACD est dérivé des moyennes mobiles.

Le MACD (ligne bleue) est créé en faisant la différence entre les valeurs des deux moyennes mobiles exponentielles présentes sur le graphique : la moyenne mobile paramétrée sur 26 jours (ou moyenne mobile 26) et la moyenne mobile paramétrée sur 12 jours (ou moyenne mobile 12).

Cette différence est aussi représentée sur l’histogramme du MACD. L’histogramme n’est indispensable, mais il simplifie la lecture du MACD, nous verrons comment.

La moyenne mobile paramétrée sur 9 jours (ou moyenne mobile 9) est une moyenne mobile du MACD. Elle est aussi appelée ligne de signal en orange.

On parle alors de MACD 26 12 9 ou MACD (26,12,9). Bien sûr ces chiffres peuvent être changés mais nous vous conseillons de ne pas vous compliquer davantage la tâche, le MACD est déjà un “indicateur d’indicateurs”…

La ligne centrale est appelée ligne zéro.

Interprétation du MACD

Comme son nom l’indique, le MACD est un indicateur qui suit les convergences et les divergences de la moyenne mobile 26 et de la moyenne mobile 12. La convergence, c’est quand ces deux moyennes mobiles se rapprochent l’une de l’autre, tandis que la divergence, c’est quand elles s’éloignent l’une de l’autre.

Le MACD oscille en passant en dessous et au-dessus de la ligne centrale, la ligne zéro.

Le passage du MACD à la ligne centrale signifie que la moyenne mobile 26 et la moyenne mobile 12 se croisent, comme montré sur le schéma suivant.

Quand le MACD est au-dessus de cette ligne zéro, on dit qu’il est positif. C’est quand la moyenne mobile 12 est au-dessus de la moyenne mobile 26. La valeur du MACD augmente quand les deux moyennes mobiles s’écartent progressivement. Un MACD qui passe au-dessus de zéro est le signe que la force de la tendance haussière augmente.

Quand le MACD est en dessous de la ligne zéro, on dit qu’il est négatif. C’est quand la moyenne mobile 12 évolue en dessous de la moyenne mobile 26. La valeur du MACD diminue lorsque les deux moyennes mobiles divergent vers le bas. Un MACD qui passe en dessous de la ligne zéro est le signe que la force de la tendance baissière augmente.

Utilisation du MACD

Croisement du MACD et de la ligne de signal

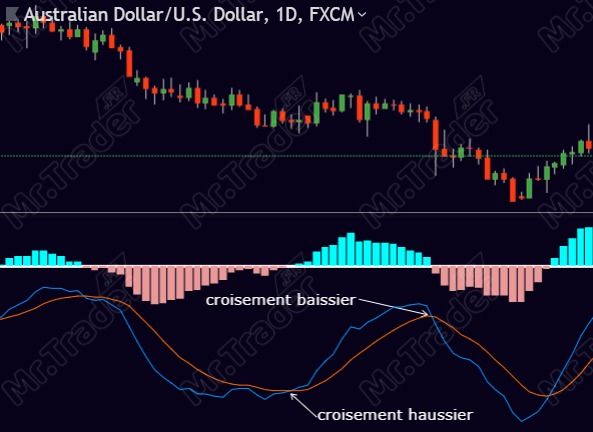

Le signal de trading le plus utilisé avec l’indicateur MACD est le croisement du MACD lui-même (ligne bleue) et de la ligne de signal qui est sa moyenne mobile paramétrée sur 9.

Lorsque la ligne de signal croise le MACD vers le bas, il s’agit d’un signal de vente. Cela correspond aussi au moment où l’histogramme passe d’une valeur positive à une valeur négative.

Lorsque la ligne de signal croise le MACD vers le haut, il s’agit d’un signal d’achat. Cela correspond au moment où l’histogramme passe d’une valeur négative à une valeur positive.

Donc au lieu d’observer les deux oscillateurs, vous pouvez juste suivre l’histogramme.

Le croisement des deux oscillateurs de l’indicateur est le signal le plus couramment utilisé, cependant il peut être impertinent.

En effet, la ligne de signal croise très souvent le MACD, notamment lorsque la volatilité du marché augmente considérablement.

L’une des méthodes pour filtrer ces nombreux signaux de trading serait d’attendre que le croisement se fasse dans la zone de surachat ou de survente.

Mais le MACD n’est pas un indicateur borné, il n’a pas de zone de surachat et de zone de survente.

Beaucoup de traders considèrent que les extrémités du MACD sont les zones de surachat et de survente prenant exemple sur d’autre indicateur technique qui eux fonctionne de cette manière, mais cela est une erreur de transposer cette logique au MACD.

Signal d’achat et de vente

Le croisement du MACD et de la ligne zéro se produit moins souvent que le croisement avec la ligne de signal. Il génère moins de faux signaux.

Rappelons que cela correspond aussi au croisement de la moyenne mobile 26 et de la moyenne mobile 12.

Lorsque le MACD croise la ligne zéro vers le haut, il s’agit d’un signal d’achat,

Lorsque le MACD croise la ligne zéro vers le bas, il s’agit d’un signal de vente.

Sur le graphique ci-dessus, on a deux croisements de la ligne zéro, vers le bas puis vers le haut quelques semaines plus tard.

Tous les deux se sont bien passés, car le marché a poursuivi son élan sur plusieurs semaines. Néanmoins, nous vous recommandons de combiner ses signaux avec d’autres outils en guise de confirmation.

Les divergences

Avec le MACD, on peut aussi voir les divergences sur le price action.

Qu’est-ce qu’une divergence ?

Un indicateur qui oscille, suit le price action. Quand ce dernier monte, l’indicateur monte. Et quand le price action chute, l’indicateur fait de même.

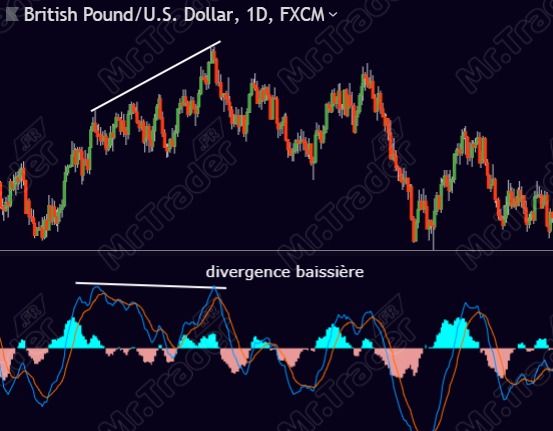

Divergence baissière

Lorsque le price action marque un sommet, fait un pullback puis marque un ou plusieurs sommets plus hauts, le MACD devrait avoir le même comportement. On parle de divergence baissière quand le deuxième sommet du MACD n’est pas plus haut que son premier sommet.

Ci-contre, nous avons une divergence baissière sur la paire de devises GBP/USD. La paire accélère pour former le plus haut sommet. Mais au même moment, le MACD ne fait pas de sommet plus haut.

Une divergence baissière indique la fin d’une tendance haussière et est un signal pour passer à la vente.

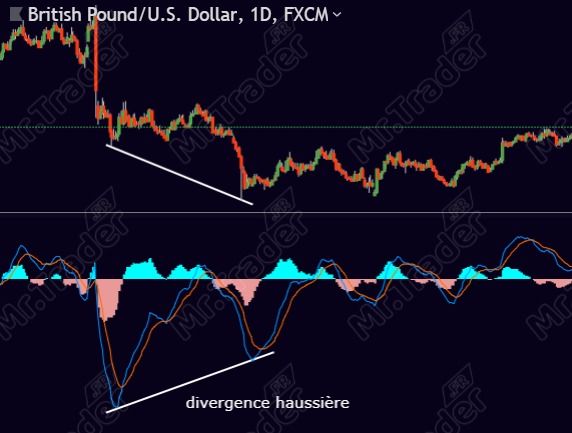

Divergence haussière

Lorsque le price action fait un creux, suivi d’un pullback puis fait un deuxième creux plus bas, le MACD devrait avoir la même configuration. On parle de divergence haussière quand le deuxième creux du MACD n’est pas plus bas que son premier creux.

Ci-dessus, le MACD n’a pas suivi sur la deuxième vague baissière de GBP/USD, on a donc une divergence haussière qui signale la fin de la tendance baissière. C’est aussi le moment de passer à l’achat.

Conclusion

La MACD peut sembler complexe à première vue, mais après décomposition, on se rend compte que c’est un indicateur assez simple et facile d’utilisation en trading.

De tous les signaux que peut donner le MACD, les divergences sont les plus pertinentes. Mais attention à ne pas se baser uniquement sur cet indicateur. Une confirmation des signaux avec d’autres indicateurs techniques peut vous aider à filtrer pas mal de faux signaux.